どうも!芋ころりんです。

前回、3回にわたって初めてふるさと納税をしたときの話を書きました↓↓↓

ふるさと納税をするにあたり、色んなサイトを見て調べたのですが、ふるさと納税の控除の仕組みが分かるような分からないような(笑)

なんだかイマイチピンとこない箇所があったんですよ。

ということで、自分の腑に落ちるまでシンプルに理解を深めましたので、今回は、ふるさと納税に関して調べたことをまとめてみようと思います。

これからふるさと納税をしようかな〜という方の参考になれば幸いです。

✓ふるさと納税の仕組みについて詳しく知りたい

✓これから初めてふるさと納税をしてみようと考えている人

概要に始まり、控除の詳しい仕組み、申請方法を解説の上、実際にシュミレーションもしているので、このページを読めば、ふるさと納税について一通り分かるよ!

ふるさと納税とは

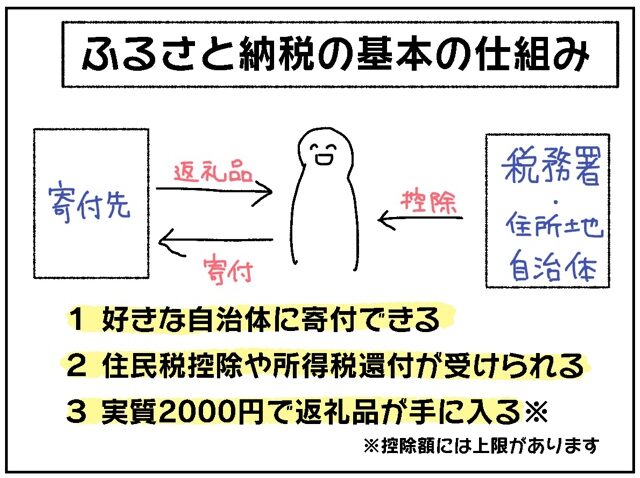

ふるさと納税の基本の仕組み

まず、ふるさと納税とは「任意に選んだ自治体に寄付をすることで、寄附金額の2,000円を超える部分について、住民税控除や所得税還付が受けられる制度」のことです。

また、自治体よっては寄付額に応じた返礼品を提供しており、結果として税控除と合わせると実質2000円で返礼品を手に入れることができます。

「ふるさと納税=格安で返礼品が手に入る」というイメージが先行しますが、実は返礼品はあくまでも各自治体のサービス(=お礼)という形です。

といっても、ほとんどの自治体は特産品や芸術品など、その地域を生かした返礼品として提供しており、多くのふるさと納税者にとっては返礼品が選択肢の大きな要素となっています。

寄付控除額には上限がある

税控除がきくふるさと納税ですが、寄付控除額には上限があり、寄付者の収入や家族構成によって異なります。

各ふるさと納税サイトが早見表を掲載しているので自分の年収と照らし合わせて確認してみてください。

こちらのサイトの早見表が分かりやすかったのでシェアしておきます↓

参考:ふるさと本舗/控除上限額早見表

とはいえ、どの早見表も年収300万円からしか載ってないんですよね。

300万円以下の場合や、より細かな金額を指定して控除額上限ギリギリを攻めて寄付したい場合には、源泉徴収票等を参照しながらシュミレーションする必要があります。

が、ひとまず年収が分かればおおよその控除額上限がわかるので、まずはその金額を超えないように寄付をしたら良いのではと思います。

使いやすかったシュミレーションサイトをシェアしておきます↓

参考:ふるなび/控除額シュミレーション

ふるさと納税の寄付金控除の申請方法

控除申請方法は2通りある

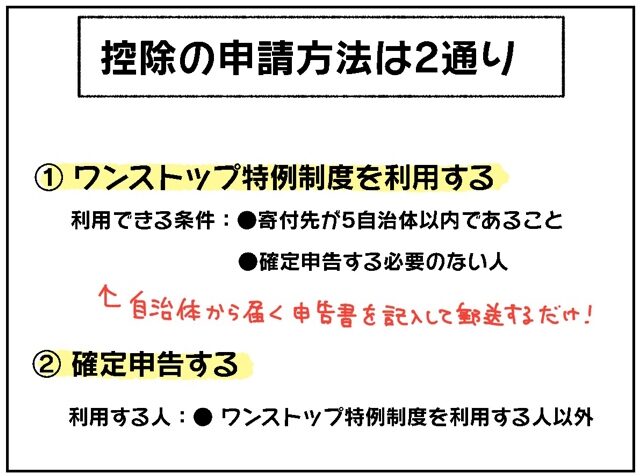

控除の申請方法は2つの方法があります。

1 ワンストップ特例制度を利用する

2 確定申告を行う

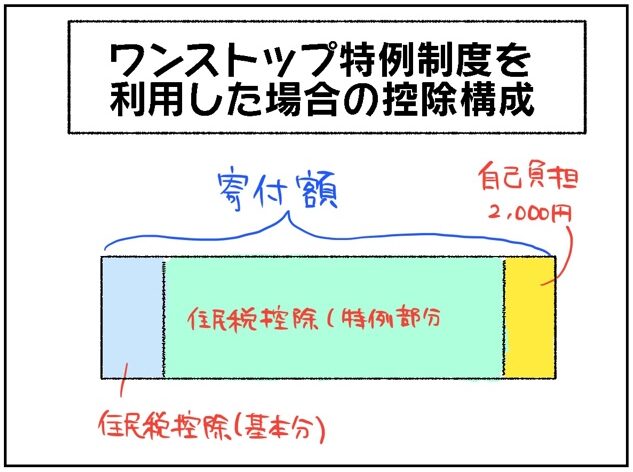

1の場合、後で説明する「寄附金控除の仕組み」の(1)と(2)が組み合わされて控除されています。

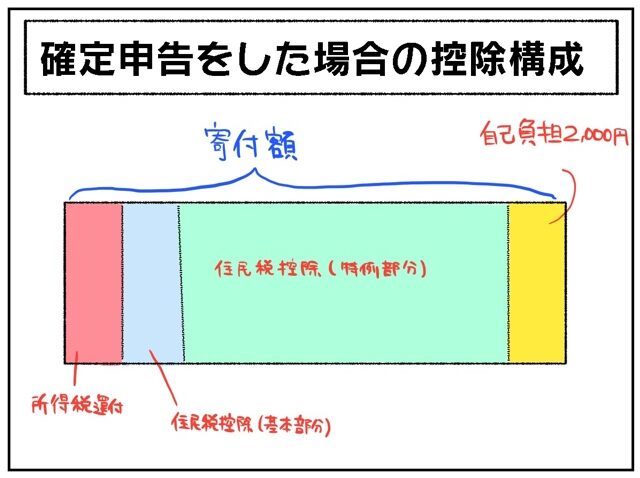

2の場合、後で説明する「寄附金控除の仕組み」の(1)〜(3)が組み合わされて控除されています。

要は、確定申告する場合には所得税還付という形が含まれるということです。

どちらを利用するかですが、以下の通りです。

ワンストップ特例制度とは

ワンストップ特例制度とは、確定申告を行わなくてもふるさと納税の寄付金控除を受けられる仕組みです。

ふるさと納税を利用しやすいように作られた制度ですね。

寄付をしたら、寄付先の自治体から「寄付金税額控除に係る申告特例申請書」が届くので、それに必要事項を記入し、返送すればいいだけ!

とっても楽ですが、利用できるのは以下の両方の条件を満たす人に限ります。

・寄付先が5自治体以内

・確定申告や住民税申告する必要のない人

いわゆるサラリーマンで、会社で年末調整をしてもらっていて、特に確定申告をする理由もない人はワンストップ特例制度を利用する方が便利です!

確定申告で控除をする

毎年、毎年2月16日~3月15日までの1ヶ月間が確定申告の時期になります。

(令和3年はコロナの影響もあり、2月16日~4月15日までの2か月間に延長されました)

その間に、必要書類を用意し確定申告する必要があります。

少々手間がかかりますが、ワンストップ特例制度を利用する人以外は確定申告が必要になります。

住宅ローン控除や医療費控除等がある人は、ふるさと納税と併せて確定申告が必要です。

寄付金控除の仕組み

寄付金控除は3構造から成る

先に述べたように、ふるさと納税は寄附金額の2,000円を超える部分について、所得税還付及び個人住民税控除がされます。

・・・この一文↑ってよく見ますけど、分かるようで分からなくないですか?

ということでもう少し詳しくまとめてみます。

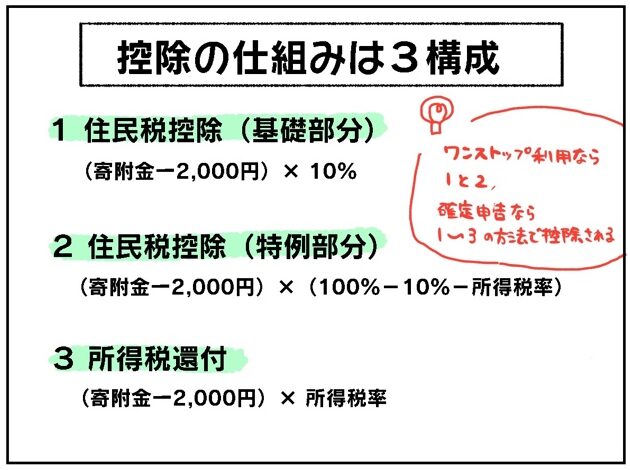

控除方法は具体的には3つに分けることができます。

(1)所得税還付

(2)住民税控除(基礎部分)

(3)住民税控除(特例分)

(1)所得税還付

所得税還付は、寄附金(総所得金額等の額の40%を限度)から2,000円を差し引いた金額に所得税率をかけた金額を所得金額から控除します。

計算式:(寄附金ー2,000円)× 所得税率(×復興特別所得税率)

(2)住民税控除(基礎部分)

住民税控除(基礎部分)は、寄附金(総所得金額等の額の30%を限度)から2,000円を差し引いた金額の10%を税額控除します。

計算式:(寄附金ー2,000円)× 10%

(3)の住民税控除(特例分)

住民税控除(特例分)は、住民税所得割額(20%を限度)から2,000円を差し引いた金額に一定の割合を乗じた金額を税額控除します。

ここでいう「割合」は収入金額によって異なり「100%-10%-所得税率-所得税率×復興特別所得税率」の式で求めることができます。

計算式:(寄附金ー2,000円)×(100%-10%-所得税率-所得税率×復興特別所得税率)

要は、(1)と(2)で控除できなかった部分を全部(3)で控除するイメージです。

計算式にすると、「(3)=100%ー (1)ー(2)」です。

簡単におさらい「住民税」とは

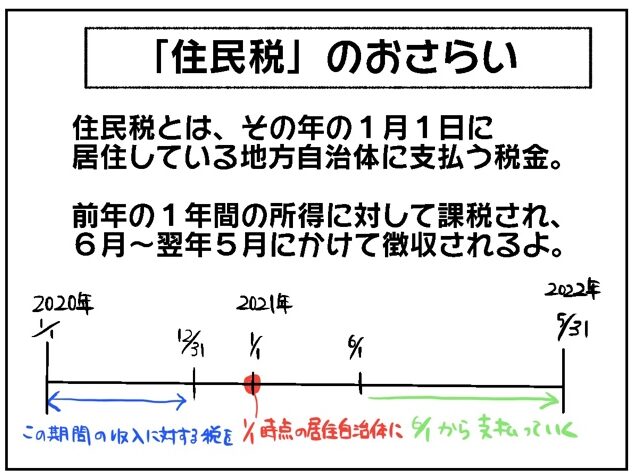

1月1日に居住している自治体に支払う税

ふるさと納税と切り離せない「住民税」。

ここで簡単におさらいしましょう。

そもそも住民税はその年の1月1日に居住している地方自治体に支払う税金です。

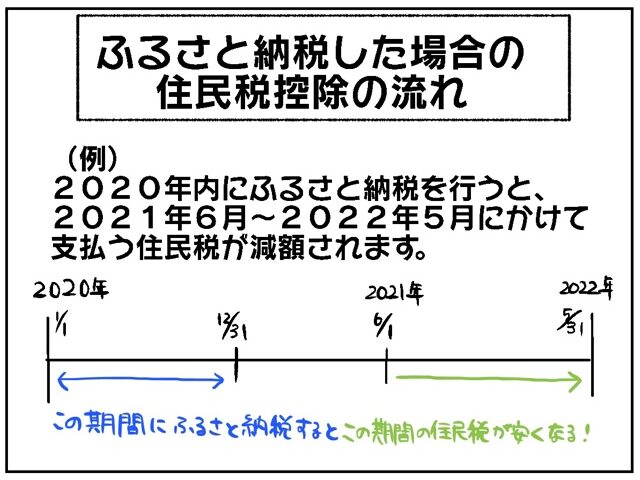

前年の1年間の所得に対して課税され、徴収期間は6月〜翌年5月です。

例)2021年1月1日にいた地方自治体に、2020年1月1日〜12月31日の収入(所得)に応じた住民税を、2021年6月〜2022年5月にかけて支払う。

ふるさと納税により翌年の住民税が安くなる

「ふるさと納税を利用すると住民税が控除される」 という言葉の意味は、翌年の住民税が安くなることを意味しています。

例)2020年12月末までにふるさと納税を行うと、2021年6月〜2022年5月にかけて支払う住民税が減額されます。

減額される金額は、先に説明した「寄附金控除の仕組み」の(1)〜(3)の合計です。

つまりは、寄付額から2,000円を差し引いた額です。

(多少異なることもあるようです。他の控除との兼ね合いなどで。)

シュミレーションしてみよう!

色々説明しましたが、実際に数字を当てはめてみるのが一番わかり易いですよね

ここでは、年収300万円の共働き主婦(子なし)が、ふるさと納税をするという仮設定で進めていきます。

※なお、実際は復興特別所得税がかかりますが、簡略化のために省略しています。ご承知を。

まず、寄付金可能額は、早見表より「28,000円」になります。

28,000円分の寄付を行ったとして、ワンストップ納税利用の場合と、確定申告した場合とで、それぞれどのように控除額が算出されるか計算してみたいと思います。

ワンストップ納税の場合

¥28,000ー¥2,000=¥26,000が控除される。

うち、住民税控除(基礎部分)は10%なので、

¥26,000×10%=¥2,600

うち、住民税控除(特例部分)は「100%−10%(基礎部分)=90%」なので、

¥26,000×90%=¥23,400

合計¥26,000が来年の住民税から控除されます。

確定申告をする場合

¥28,000ー¥2,000=¥26,000が控除される。

うち、所得控除額(還付)は、年収300万円の場合は所得税率は10%なので、

¥26,000×10%=¥2,600

うち、住民税控除(基礎部分)は10%なので、

¥26,000×10%=¥2,600

うち、住民税控除(特例部分)は「100%−住民税控除基礎部分10%ー所得控除10%=80%」なので、

¥26,000×80%=¥20,800

合計、¥2,600が近いうちに所得税還付され、¥23,400が来年度の住民税から控除されます。

とにかくやってみよう

いかがでしたか?少しは参考になりましたでしょうか!?

こうしてみると、本当に実質2000円で返礼品が手に入っているんだって実感しますね!

来年度の住民税額の通知が来たら、今年度と比べてどれくらい安くなったのかもレポしますね!

まとめは以上です。

全体的な内容で分かりやすかったサイトを念の為シェアします↓

参考:ふるさとぷらす

追記:住民税額の通知がきたので確認してみました!詳細は↓↓

コメント